Selon une étude réalisée par France Assureurs en 2021, le coût cumulé des dommages liés aux catastrophes naturelles pourrait s’élever à 143 milliards d’euros d’ici 2050. Cette somme estimative représente une hausse de 93 % ou 69 milliards d’euros supplémentaires par rapport aux coûts enregistrés de 1989 à 2019. Ces chiffres mettent clairement en lumière l’urgence de réévaluer les modèles de risque utilisés dans l’industrie de l’assurance. Ils soulignent d’autant plus la nécessité d’adapter les stratégies internes et de se tourner vers les nouvelles technologies pour mieux répondre à cette réalité environnementale. Dans cet article, nous allons détailler l’impact des risques climatiques en assurance. Nous verrons également comment mieux gérer les pics d’activité liés à ces phénomènes naturels.

Les risques climatiques dans le secteur de l’assurance et leurs impacts

Le changement climatique vu par France assureurs

Les risques climatiques représentent un véritable défi pour le secteur de l’assurance. De plus en plus régulières, ces menaces environnementales impactent significativement la sévérité des sinistres. Et pour cause, en 2023, les sinistres climatiques ont coûté aux assureurs un total de 6,4 milliards d’euros, selon les données de France Assureurs. Ce montant conséquent reflète non seulement l’intensité des événements météorologiques, mais aussi leur fréquence croissante, avec 37 phénomènes recensés en 2023 contre 30 en 2020.

Cette hausse de la sinistralité a été particulièrement marquée lors des multiples épisodes de catastrophes naturelles telles que :

- les sécheresses ;

- les inondations ;

- les submersions marines ;

- les tempêtes et les grêles.

Le constat est alarmant : entre 2020 et 2023, le coût des sinistres liés à ces phénomènes a été 18 % supérieur aux prévisions de France Assureurs. Cette divergence entre les prédictions et la réalité souligne indéniablement l’accélération du dérèglement climatique qui s’accentue bien plus rapidement que prévu.

Impact des risques climatiques sur vos équipes

Les conséquences des risques climatiques ne se limitent pas uniquement aux aspects financiers et matériels. Elles affectent également profondément les équipes chargées de la gestion des sinistres. Avec l’augmentation des événements météorologiques extrêmes, vos collaborateurs sont confrontés à une surcharge de travail intense, entraînant un volume d’activité important, un stress accru et une pression continue.

Par la force des choses, lorsque les équipes sont submergées par un pic d’activité, les risques d’oublis et d’erreurs se multiplient.

Ces erreurs peuvent se manifester de plusieurs manières :

- omissions dans le traitement des dossiers ;

- retards dans la réponse aux réclamations ;

- erreurs dans l’évaluation des dommages.

- etc.

Chaque incident, même mineur, peut avoir des répercussions considérablement néfastes pour vos clients et votre compagnie, à savoir :

- une baisse de satisfaction client : à titre d’exemple, une erreur dans l’évaluation des dégâts peut retarder les réparations nécessaires, laissant l’assuré dans une situation précaire. Ce dernier se sent négligé par son assureur, le poussant à changer de compagnie et à partager son expérience négative avec d’autres assurés.

- nuisance à l’image de marque : la réputation d’une entreprise est cruciale pour fidéliser sa clientèle et attirer de nouveaux prospects. Les erreurs ou omissions répétées peuvent être perçues comme un manque de compétence et de professionnalisme. Une réputation affaiblie peut entraîner une baisse des souscriptions et, par conséquent, affecter les performances financières globales de votre compagnie.

Minimiser les erreurs et assurer un soutien à vos équipes améliorera à la fois la satisfaction de vos clients, mais renforcera également votre position sur un marché ultra concurrentiel.

Les stratégies à adopter pour une meilleure gestion des équipes pendant ces fortes périodes d’activité liées aux conditions climatiques

Miser sur la prévention et anticiper les phénomènes météorologiques

La prévention et l’anticipation proactive des événements climatiques constituent une des stratégies clés pour une meilleure gestion des sinistres, notamment en cas de très forte activité. Adopter une approche préventive vous permet non seulement de réduire la charge de travail de vos équipes et de diminuer la fréquence et la gravité des sinistres.

Un exemple notable de cette stratégie est celui de Covéa. En utilisant des données géographiques précises sur les zones inondables, cette compagnie anticipe les risques de catastrophes naturelles. En cas de prévision de crue, Covéa envoie des SMS d’alerte à ses assurés situés dans les zones à risque. Cette initiative permet aux clients de prendre des mesures préventives pour protéger leurs biens, réduisant ainsi la probabilité et l’impact des sinistres.

Ces méthodes de prévention ne se limitent pas uniquement aux inondations. Elles sont pertinentes et doivent être mises en place rapidement lors d’épisodes de grêle, de tempêtes, d’orages et de sécheresse. En informant et en préparant vos assurés à l’avance, vous permettez non seulement d’améliorer la réactivité de vos clients face aux menaces imminentes et d’optimiser la gestion des ressources internes. Cette préparation en amont permet aux équipes de mieux gérer les pics de demandes et de sinistres, en distribuant plus équitablement le travail et en réduisant le stress lié à l’urgence des réponses.

Optimiser et adapter les ressources en interne

Pour faire face à ces défis grandissants et anticiper la gestion des catastrophes naturelles avec efficacité et réactivité, il est essentiel de développer une stratégie en interne.

Voici quelques pistes d’approches proactives permettant d’améliorer les processus :

- renforcer les effectifs : fondamental pour gérer l’augmentation du volume de travail durant les pics de sinistralité. Cela peut inclure l’embauche de personnel temporaire ou saisonnier spécifiquement formé pour gérer la multiplication des demandes pendant les périodes critiques. Ces renforts peuvent aider à maintenir la qualité du service client, réduire la pression permanente sur le personnel et minimiser les erreurs dues à la surcharge d’activité.

- améliorer des procédures de travail : stratégie essentielle pour mieux gérer les ressources. Cela peut impliquer la révision et la standardisation des procédures de traitement des sinistres afin de les rendre plus efficaces et moins susceptibles d’erreur, même sous pression. La création de guides de procédures détaillés et de listes de contrôle peut aider les employés (même novices) à suivre des étapes claires et cohérentes lors du traitement des réclamations. Cela aide à maintenir un haut niveau de précision et d’efficacité, même lorsque la charge de travail est élevée.

En renforçant les équipes avec des effectifs supplémentaires et en améliorant les procédures de travail internes, vous êtes susceptible de répondre plus efficacement aux besoins accrus lors des événements climatiques.

Utiliser des outils d’assistance et les dernières technologies pour une meilleure gestion des sinistres

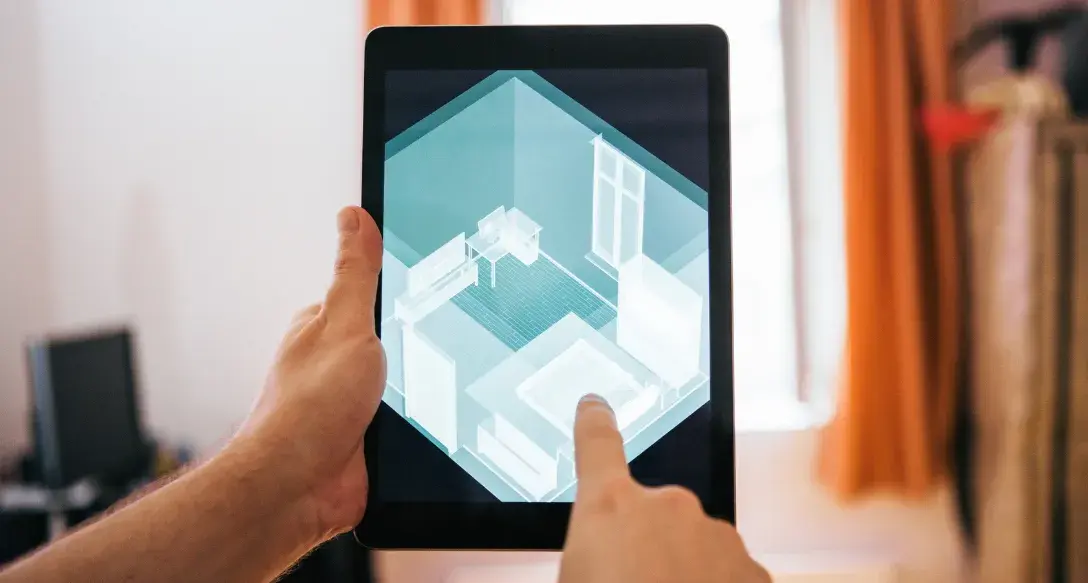

L’utilisation de technologies novatrices telles que le scan 3D révolutionne désormais la gestion des processus et le traitement des sinistres. Ultra performante, cette technologie permet de détecter à distance l’ampleur des dégâts, offrant plusieurs avantages clés :

- Évaluation précise des dommages :

- détails des dommages visibles : le scan 3D peut capturer minutieusement l’état des structures après un sinistre comme les dégâts causés par des inondations, des fissures dues à un tremblement de terre ou encore des fenêtres après le passage d’une tempête. Ces scans offrent une vue détaillée qui aide à évaluer la globalité des réparations nécessaires.

- détails internes et cachés : au-delà des dommages apparents, les scans 3D ont la capacité de révéler des problèmes structurels internes non visibles à l’œil nu, comme des affaissements de fondations ou des déformations des cadres de fenêtres.

- Prise en charge rapide :

Les résultats immédiats du scan 3D permettent aux équipes de sinistres de commencer rapidement le processus de réclamation et d’indemnisation, réduisant le temps entre la notification du sinistre et la prise en charge par vos collaborateurs. - Comparaison avant/après sinistre :

Le scan 3D effectué lors de la souscription du contrat permet de comparer l’état préalable et post-sinistre de la propriété. Son résultat offre une évaluation précise des dommages réels causés par le sinistre, facilitant et accélérant le processus d’indemnisation. - Lutte contre la fraude :

En 2022, la fraude à l’assurance ayant significativement augmenté, l’utilisation du scan 3D s’avère un outil crucial pour vérifier l’authenticité et l’ampleur des dégâts déclarés. Il aide à identifier les incongruités ou exagérations dans les déclarations des sinistres, réduisant ainsi les pertes financières dues à la fraude.

À noter : Selon une étude de YouGov commandée par Lelynx.fr, le taux de Français reconnaissant avoir commis des fraudes en assurance a presque doublé en 2022, passant de 11 % à 20 %. De manière spécifique, 36 % des jeunes adultes entre 18 et 34 ans ont avoué avoir fraudé leur assurance.

- Documentation et archivage :

Les données collectées via le scan 3D fournissent une archive numérique précise de l’état des propriétés, utile pour les références futures, les évaluations d’assurance, voire les litiges.

Les compagnies d’assurance jouent un rôle crucial et ont des obligations uniques. Elles soutiennent leurs clients en offrant à la fois prévention et compensation, tout en étant des acteurs clés de la transition écologique, et ce, grâce à leurs investissements à long terme.

L’intégration de ces technologies avancées optimise non seulement la gestion des sinistres, mais diminue aussi l’impact du risque climatique en assurance. Intéressé par la performance des nouvelles technologies, notamment pour lutter contre la fraude ? Nos experts chez Check & Visit sont là pour vous fournir toutes les informations nécessaires. Contactez-nous dès maintenant pour découvrir comment ces outils peuvent sécuriser et transformer votre activité.

Article rédigé avec Audrey Hammadou, 20 ans d’expertise en banque & assurances